目前,虚拟资产市场(主要是虚拟货币)的总市值在 1 万亿美元上下,但据麦肯锡数据显示,全球金融系统一年的交易额就超过了 5.76 万亿美元,其市值更是超过 487 万亿美元。这些数据揭示了链下现实世界资产蕴藏的惊人价值,以及连通中心化和去中心化系统的重要意义。现实世界资产(RWA)代币化则可以作为桥梁实现嫁接,极有可能是 DeFi 的下一个巨大叙事。

本文编译了 Binance Research 于 2023 年 3 月 2 日发布的报告:Real World Assets: The Bridge Between TradFi and DeFi,以作为个人探索 Web3 世界的学习参考。

报告作者:Mac Naggar,链接:https://research.binance.com/en/analysis/real-world-assets

一、RWA 背景

对于大多数 DeFi 协议而言,投资者基于链上活动获得收益(如 DEX 交易费用,贷款协议产生的收益,以及最近火热的 LSD 等)。除此之外,一种新的真实收益(Real Yield)来源正在逐步崭露头角:存在于链下的现实世界资产(Real World Assets, RWA),通过代币化(Tokenization)之后带到链上,作为 DeFi 生态的另一种收益来源。

RWA 可以代表许多不同类型的传统资产(包括有形资产和无形资产),如商业地产、债券、汽车,以及几乎任何存储价值可以被代币化的资产。从区块链技术的早期开始,市场参与者就一直在寻求将 RWA 引入链上。传统 TradFi 机构如高盛(Goldman Sachs)、汉密尔顿巷(Hamilton Lane)、西门子(Siemens)和 KKR 等都宣布,正努力将自身的现实世界资产上链。此外,MakerDAO 和 Aave 等这类原生加密 DeFi 协议也正在作出调整,以与 RWA 兼容。

RWA 的上链入场对于 DeFi 市场的潜在影响几乎是变革性的。RWA 能为 DeFi 市场提供可持续的、丰富类型的、有传统资产支持的真实收益率。此外,RWA 能为 DeFi 嫁接起去中心化金融体系和传统金融体系的桥梁,这意味着 RWA 能为 DeFi 市场导入虚拟资产市场之外,传统金融市场的海量的流动性、广阔的市场机会和巨大的价值捕获(虚拟资产市场资产价值约为 1 万亿美元,而传统金融市场的资产价值为 10 万亿美元)。如果 DeFi 想要对传统金融的运作方式产生影响,那么 RWA 的引入和实施至关重要。

在 Binance Research 的这份报告中,通过研究快速发展的 RWA 生态,包括 RWA 是什么,RWA 如何运作,RWA 背后的目的,RWA 生态的市场分析,RWA 领域的主要参与者,最终概述 RWA 的发展的挑战。

二、RWA 概述

2.1 什么是 RWA

如要将现实世界资产带入到 DeFi 生态,则需要将现实世界资产的价值代币化,即将现实资产的货币价值转换为数字代币,以便其价值能够在区块链上体现并交易。任何能够对应货币价值的现实世界资产代币化后都可以用 RWA 表示。

2.2 RWA的目的

将现实世界资产带入区块链背后的主要驱动力是:从长期来看,DeFi 能够为资产持有人提供独有的市场机会和效率,这在传统的金融体系中是缺失的。

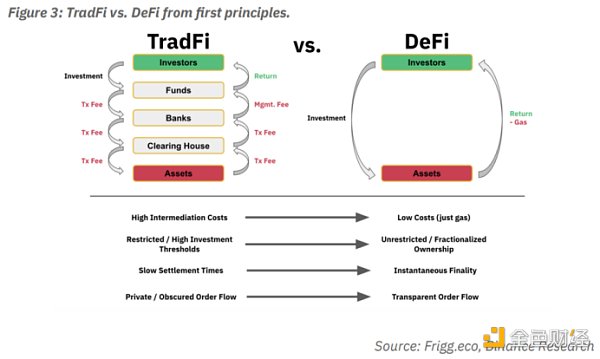

在历史进程中,传统的金融体系(TradFi)依赖于中介系统,包括撮合商、第三方调查机构和政府监管。虽然这些中介系统能够在一定程度上提供安全和信任背书,但它们是以牺牲市场机会和效率为代价的。当市场参与者不愿向寻租的中介机构支付费用,或被严厉的监管机构拒绝进入市场,或者不愿在其资产由第三方控制的体系中进行交易时,市场机会和效率就会大幅下降。

DeFi 有望消除 TradFi 中的一些限制,为资产持有人在市场机会和效率方面进行实质性改进。DeFi 最大限度地减少或完全消除了 TradFi 中的中介系统,从而有效地降低了金融市场的一块巨大运营成本。

除了消除中介系统之外,DeFi 的内部创新能够进一步提高市场效率并增加机会。例如,自动做市商机制(Automatic Market Maker, AMM)允许资产持有人即时获得流动性并完成交易,这在传统金融结算系统中并不常见。此外,通过资产代币化,资产持有者可以轻松分割、碎片化(Fractionalize)资产价值并分散风险,这使资金体量较小的投资者也能接触到传统投资门槛较高的资产。最后,区块链分布式账本的公开透明为 DeFi 的市场参与者提供了交易流程、资产所有权和资产计价的清晰度,这些往往隐藏在 TradFi 的黑箱中。

随着 DeFi 生态的不断成熟并证明其可行性,未来大部分资产持有人可能希望通过 RWA 来代表他们的资产,以便获得 DeFi 提供的独有的市场机会和效率。

2.3 RWA 如何运作

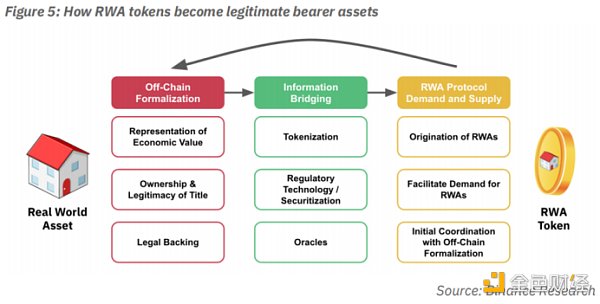

我们已经明确 RWA 是链下现实世界资产代币化的表示。那么厘清物理世界与数字世界中资产所有权和资产价值如何转换至关重要,即如何将 RWA 解释为现实世界资产的合法表示。将现实世界资产代币化,即 RWA 的流程分为三个阶段:(1)链下包装;(2)信息桥接;(3)RWA 协议需求和供应。

链下包装(Off-Chain Formalization)

要将现实世界资产带入 DeFi,首先必须在链下将资产进行包装使其合规化,以明确资产的价值、资产所有权、资产权益的法律保障等。

经济价值的表示(Representation of Economic Value):资产的经济价值可以用资产在传统金融市场上的公平市场价值、最近的业绩数据、物理状况或任何其他经济指标来表示。

所有权和所有权的合法性(Ownership & Legitimacy of Title):资产的所有权可以通过契据、抵押、票据或任何其他形式来确定。

法律支持(Legal Backing):在涉及影响资产所有权或权益变更的情况下,应该有一个明确的解决流程,这通常包括资产清算、争议解决和执行的特定法律程序等。

数据上链(Information Bridging)

接下来,有关资产的经济价值和所有权及权益的信息在数据化之后被带到链上,存储在区块链的分布式账本中。

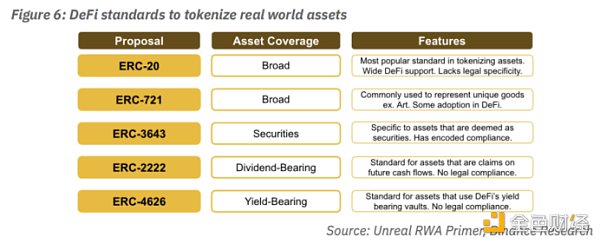

代币化(Tokenization):在链下阶段包装的信息被数据化之后,上链并由数字代币中的元数据表示。这些元数据可以通过区块链访问,资产的经济价值和所有权及权益完全公开透明。不同的资产类别可以对应不同的 DeFi 协议标准。

监管技术/证券化(Regulatory Technology/Securitization):对于需要被监管或被视为证券的资产,可以通过合法合规的方式将资产纳入 DeFi。这些监管包括但不限于发行证券型代币的许可、KYC/AML/CTF、上架交易所合规要求等。

预言机(Oracle):对于 RWA,要参考现实世界的外部数据以准确地描绘资产的价值,如股票 RWA,则需要访问该股票的业绩数据等。但是由于区块链无法将外部数据直接从集中到区块链上,则需要如 Chainlink 这类将链上数据与现实世界信息的数据连接,用于向 DeFi 协议提供链下资产价值等数据。

RWA 协议的需求和供应(RWA Protocol Demand and Supply)

专注于 RWA 的 DeFi 协议推动了现实世界资产代币化的整个流程。在供应端,DeFi 协议监督 RWA 的形成。在需求端,DeFi 协议促成投资者对 RWA 的需求。通过这种方式,大多数专门研究 RWA 的 DeFi 协议既可以作为 RWA 形成的起点,也可以为 RWA 最终产品的提供市场。

2.4 案例:RealT 房地产 RWA

RealT 是一个以美国房产资产为基础创建的 DeFi RWA 平台。RealT 的投资者能够获得房地产投资的机会,而无需拥有房展的所有权。RealT 上的房产所有者可以出售其房产的部分所有权(sell fractional shares of ownership)。

为了使一套位于美国的房产代币化,该房产的价值需要在链下先进行确认,这需要 RealT 委托第三方机构对房产进行评估、对所有权进行确认、设计房产权益的变更的应对措施(如出现租户不付租金、房产被抵押回收等情形)。

之后,将该房产的信息数据化后上链。更具体地说,该房产的相关数据将被代币化、证券化,并通过 Oracle 传输。RealT 并非对现实世界的实物资产代币化,而是根据 ERC-20 标准协议,对特殊目的载体(SPV)的股份进行代币化,该特殊目的载体(SPV)持有如房产所有权、房产收益权等财产契约。

由于上述操作可能涉及证券的发行和出售,在证券化方面,RealT 根据美国证券法 D 条例以及 S 条例提交文件申请证券豁免。此外,RealT 还在协议中内置了 KYC 技术,合法合规则引入投资者和卖家。最后,RealT 通过 Oracle 为其 DeFi 应用提供公平的市场价值。

2.5 RWA与资产证券化(ABS)的区别

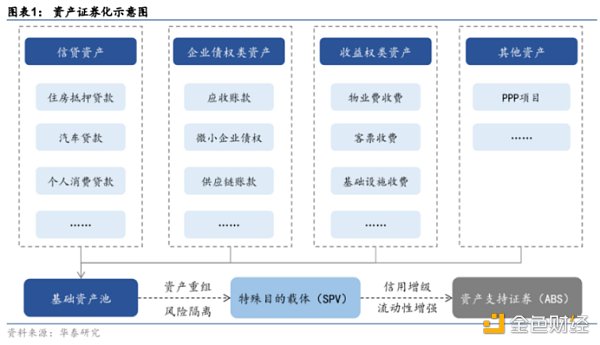

资产证券化(Asset-backed Security, ABS)指原始权益人将预期能产生现金流的基础资产通过结构化等方式加以组合,使其能够在市场上发行和交易的融资手段。

ABS 通过特殊目的载体(SPV)进行资产重组,达到风险隔离和流动性增强的效果。ABS 将基础资产的现金流重新打包切割风险和收益,并通过特殊目的载体(SPV)实现原始权益人和基础资产权利关系的隔离,使得投资者免受原始权益人的破产风险和其他资产风险的影响。

在此基础上,ABS 产品还通过各类增信手段进行信用增级设计,因此资产支持证券的信用评级往往高于原始权益人的主体信用评级。通过 ABS,发行人能够盘活存量流动性差的优质资产、拓宽融资渠道。与此同时,ABS 形式多样的产品特征可以满足不同投资者的风险收益要求。

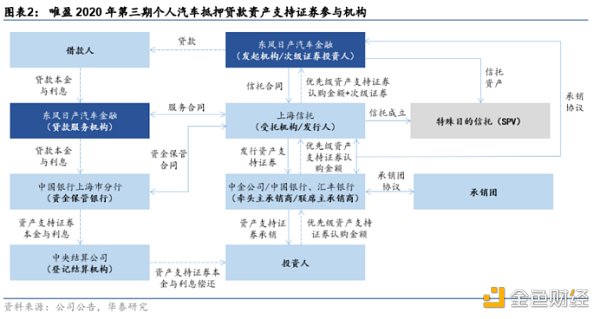

ABS 涉及多方参与机构。ABS 的流程包括选取基础资产、组建资产池、设立特殊目的载体(SPV)、资产转让、资产分层、信用增级和评级、销售交易、资金回收和分配等步骤。一般而言,资产提供方被称为发起人,也叫原始权益人,其设立的特殊目的载体(SPV)是形式上的发行人。除此之外,资产证券化流程中还涉及借款人、投资者、承销商、资金保管机构、登记结算机构等主体。

ABS 被认定为标准化债权资产,在传统金融监管机构下(证券)运行,各方市场参与者无论是发行人、投资者,还是各个中介方都具有相对较高的门槛,并且受到监管机构较强的监管。

而 RWA 的底层资产理论上能够包含所有权属清晰、对应货币价值的资产,包括有形资产和无形资产。此外,在经过底层资产的数据化上链之后形成的 RWA 运行在 DeFi 的生态中,消除了传统金融体系需要中介提供信用背书的需求。但是在 RealT 案例中我们看到,在将底层资产数据化的之前,还是需要评估、财务、法律等相关机构的参与,以将低沉现实世界资产合规地数据化上链。在这点上可以参考 ABS 的做法。

三、RWA 市场及生态

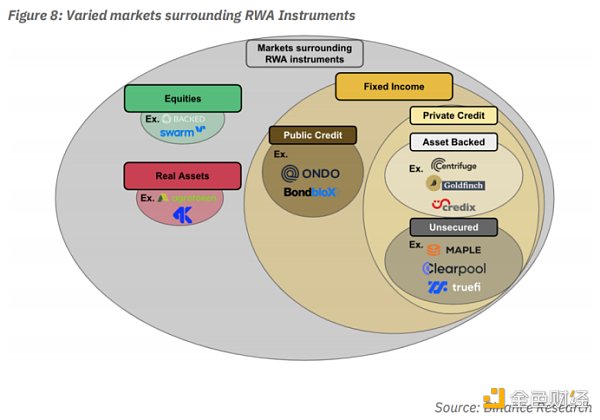

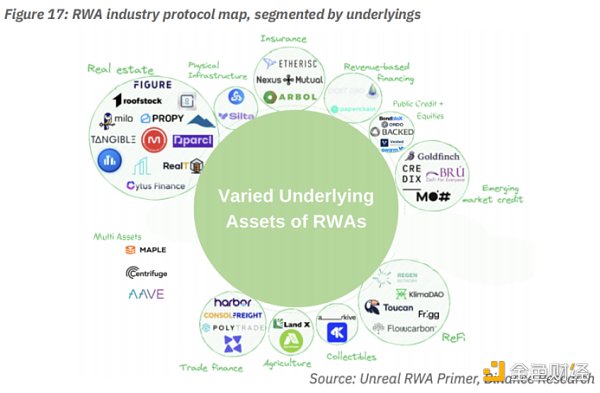

随着 DeFi 市场的不断深化,以及原生 DeFi 主体和 TradFi 公司对 RWA 的不断渗透,必将带来 RWA 赛道的蓬勃发展,无论是 RWA 提供的市场类型,还是 RWA 所代表的底层资产类型,都在日益多样化。

3.1 权益类市场(Equity and Real Asset Markets)

在 RWA 生态中,权益类市场占比相对较小,其中的原因之一是大部分权益类市场的底层资产都能够在传统的金融市场进行交易,并配有严格的监管,如大部分司法辖区的证监会对于资产证券化的严格监管。此外,权益类市场的底层资产大多具备实物所有权及其他权益的属性,如上述 RealT 房地产项目中,如何将底层实物资产的所有权及权益在现实世界中和数字世界进行区分就变得十分复杂。如 Backed Finance,作为为数不多的提供权益类 RWA 的协议之一,需要根据 Swiss-DLT 法案进行注册,并且必须对每个 RWA 的底层资产所有权进行足额支持。

3.2 固定收益市场(Fixed Income Markets)

固定收益市场占 RWA 生态的大头,由于 RWA 协议能够对底层资产进行分割碎片化,使得在传统金融领域未被分割、固定总额、且体量较大的固定收益资产能够接触到更多的投资者。这种 DeFi 协议的创新能够吸引非传统领域的市场参与者。

DeFi 投资者能够由此进入到门槛相对较高的传统金融的固定收益领域,打开一条新的投资渠道;借款人也能够获得一条门槛相对较低的融资渠道,并且融资的币种相对于其法定货币更加稳定(亚非拉等国家)。在固定收益市场,主要有两类 RWA 协议:(1)资产抵押借贷;(2)无抵押借贷。

3.3 RWA 的底层资产

基于法币的稳定币是原始的 RWA,也是迄今为止最引人注目的 RWA 基础工具。稳定币是一种虚拟资产,旨在将其价格与外部资产(通常是法定货币)的市场价值挂钩。自 2014 年第一批稳定币问世以来,稳定币日益成为虚拟资产市场的基础,提供了进入 DeFi 的入口/出口、链上价格稳定以及一种熟悉的交换手段。

除了稳定币之外,作为 RWA 最受欢迎的基础资产类别是房地产,其次是与气候相关的基础(如碳信用额度)和公共债券/股票基础,其次是新兴市场信贷(主要是企业债务)的基础,等等。

3.4 RWA 市场主要参与者——MakerDAO

MakerDAO 是以太坊上的一个抵押借贷平台,可以说在 RWA 采用方面取得了最大的进展。MakerDAO 允许借款人将抵押资产存入“金库”,这样借款人就可以提取协议原生稳定币 DAI (基于美元计价)的债务。金库是一种智能合约,它持有借款人基于以太坊的抵押品,直到所有借来的 DAI 都被归还。只要抵押品的价值保持在特定的阈值以上,不会触发相关清算机制。然而,如果抵押品的价值下降到不足的地步,金库将通过拍卖程序自动清算抵押品,这样贷款就可以以一种无需信任的方式偿还。

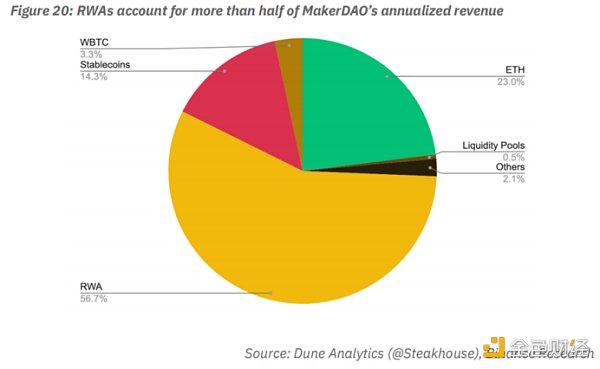

借款人可以使用的抵押品类型由协议的治理 DAO —— MakerDAO 来决定。2020 年,MakerDAO 投票允许借款人将基于 RWA 的抵押品发布到金库。除了这次投票,MakerDAO 还选择为 Oracle 预言机开发提供资金,以便平台上基于 RWA 的抵押品的价值可以与抵押品的链下价值无缝定价。

今天,MakerDAO 的 RWA 金库价值超过 6.8 亿美元。这意味着,通过 RWA 支持的贷款,MakerDAO 已经能够将发行到市场的 DAI 数量扩大。此外,这意味着有超过 6.8 亿美元的 RWA 帮助维持 MakerDAO 的 1 美元挂钩稳定性。

四、RWA 的发展与挑战

RWA 在连接 TradFi 和 DeFi 的方式上具有创新性。然而,为了使这一桥梁在长期内可行,除了适配 RWA 的公链需要发展,以及宏观的市场环境之外,RWA 相关的政策监管有待得到进一步明确。这将是决定 RWA 发展的关键。

在今天的大多数国家,缺乏明确的法规来监管和管理现实世界资产的代币化。只有少数几个国家,如瑞士(承认虚拟资产为无记名资产)和法国(采用了 CAST 框架,这是一种使用底层区块链作为结算同时保留链下登记的混合形式),采取了对 RWA 发展有益的监管规定,明确了协议应该如何将现实世界资产带入区块链。进一步的监管清晰度将促进 RWA 领域的持续发展和创新。

此外,保护 RWA 价值的执行机制尚未建立。考虑这样一个场景:借款人拖欠贷款,协议必须清算其 RWA 抵押品以偿还贷款人。鉴于底层资产抵押品不是流动性的 ERC-20 代币,清算这些资产以收回贷款人的资本可能比使用虚拟抵押品的贷款要麻烦得多。因此必须采用另一种为贷款方服务的清算程序。此外,也必须有一个链下的、法律约束的执行机制,以确保借款人的清算过程得到最佳处理。

虽然在 TradFi 和 DeFi 之间架起一座桥梁的想法令人兴奋,但我们应该认识到,这座桥梁只有通过现实物理和数字领域之间的无缝法律、运营的协调才能实现。这种类型的协调需要在 DeFi 或 TradFi 故障的情况下,依然能够进行无缝的信息交换和良好执行的程序。

更广泛地说,RWA 的叙述对于虚拟资产市场尤其值得注意,因为它是一个更加与现实世界相互关联的例子。DeFi 不再孤立于现实世界和 TradFi。区块链越来越多地拥有现实真实世界的用例,并证明了它作为一种变革性技术的价值。